离岸公司注册潮兴起后,香港公司注册数量逐年增加,当然还有人咨询注册新加坡公司,那么香港和新加坡作为亚洲最开放的金融资本市场,两者在税收上有什么区别呢?投资创业

注册香港公司还是注册新加坡公司呢?

企业税比较

新加坡:

新加坡企业所得税:

正常应税所得中头10,000新加坡元可享受75%的税收减免

10001-30000新加坡元的部分可享受50%的税收减免

剩余部分按17%的税率缴纳公司所得税

针对新加坡企业的免税计划:

新移民的新加坡(税收)居民企业或有限担保公司

应税收入中头100,000新加坡元的部分可获得全额免税

100,001-300,000新加坡元的部分可获得50%的税收减免

注:该项免税政策只在符合规定的企业建立的头三年内有效。

香港:

征税对象没有居民非居民之分,并且香港特首林郑月娥在竞选政纲提出的两项税务改革,包括利得税两级税制,首200万元盈利税率降至8.25%,余下盈利为16.5%。

此外,在2019-20年度财政预算案中提出的建议包括:

宽免海事保险业务一半利得税。

预留55亿元发展数码港第五期,容纳更多科技公司和初创企业。

预留160亿元供大学增建或翻新校舍设施,尤其是科研设备。

向大学教育资助委员会辖下研究资助局研究基金注资200亿元,提供研究经费。

推展2个专注「人工智能及机械人科技」和「医疗科技」的创新平台。

今年推行20亿元「再工业化资助计划」。

扩大科技园公司「科技企业投资基金」至2亿元。

拨款8亿元,支持大学、重点实验室及工程技术中心进行科研及研发成果转化。

向「电影发展基金」注资10亿元。

拨款1亿5千万元,支持非政府机构开发国际争议解决网上平台。

发行首批政府绿色债券。

为财务汇报局提供4亿元种子基金。

拨款3亿5千3百万元,继续落实《香港旅游业发展蓝图》。

小结:两地的企业所得税各有特点,新加坡的税务优惠更有利于利润额较低的小微企业或初创公司。对于香港来说,政府也为各行业提供相关优惠政策。当然,无论是小微企业还是中小企业,香港和新加坡在所得税上都有惠企政策,选择

注册香港公司还是新加坡公司都能获得实质的收益。

个税比较

新加坡:

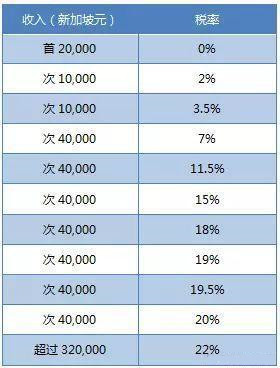

新加坡个人所得税税率在0-22%之间,且个人收入有相应减免额,由税务局自动扣除,无需个人去调整。

基本上只要有一个人在上班有收入都符合此项,55岁以下减免$1000,55到59岁减免$3000,60岁以上减免$4000。

此外还有配偶减免、儿童减免、工作妈妈减免、父母减免等。

而非居民个人不适用税务减免。非居民个人的受雇所得适用15%税率和居民个人所得税税率两者间较高者。董事费、咨询费和其他所得,适用20%的税率。

香港:

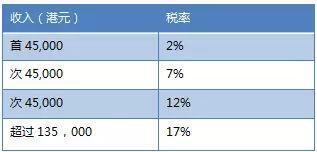

香港个人所得税税率在0-17%之间,同时香港政府也设置了不同的个人免税额。

个人基本免税额为132,000港元,除此之外还有已婚人士免税额、子女免税额、供养父母免税额、单亲家庭免税额等。若是一家人仅一人工作,所需缴纳的税几乎为零。

举个例子,如果一个人收入1,000,000万人民币,若其为新加坡税务居民,需缴税105,698元人民币左右;如果是香港税务居民需缴纳139,552元人民币;但如果是中国税务居民这一数字将达到268,080元人民币。

(此算法仅使用个人基本税率,未纳入各项免税额)

小结:这样看来,新加坡的个人所得税虽然最高一档打到22%,但是只针对年收入超过32万新加坡元部分征收,所以除去超高收入人群,整体比较的话,新加坡的个人所得税更胜一筹。

具体税率请见下表:

税制和税种

新加坡和香港均是以地区基准来征税(只对在本地区产生或来源自本地区的收入征税,并未全球征税),这点对外国投资者在新加坡和香港设立离岸公司具有很强的吸引力。

新加坡:

除了企业所得税和个人所得税外,常见的税种包括:

消费税:新加坡消费税的税率为7%,相当于增值税。住宅财产的销售和出租以及大部分金融服务可免征消费税,出口货物和服务的消费税税率为零。

不动产税:目前不动产税的税率为10%,居住在自有住宅里的个人适用4%的减免税率。

印花税:

印花税是对与不动产和股份有关的书面文件征收的一种税。

香港:

常见的增值税在香港是不征收的,香港税务的优胜之处在于只设三项直接税,并设有免税额制度,使税负得以减轻。三项直接税为:

法团首200万港元的利得税税率为8.25%,其后的应评税利润则为16.5%。至于独资或合伙业务的法团以外人士,两级的得税税率相应为7.5%及15%。

对销售税 / 消费税 / 增值税、预扣税、资本增值税、股息税、遗产税等税项一律免征。